Por Alexandre Moro | Assessor de Investimentos JB3 Bento Gonçalves

No ano passado, as famílias com grandes patrimônios receberam a notícia de que teriam que pagar imposto em seus fundos exclusivos e offshore. Agora, chegou a hora de se preparar para o aumento na tributação estadual sobre heranças e doações.

O Imposto sobre Transmissão Causa Mortis e Doação (ITCMD) passará a ser cobrado de maneira progressiva — o que deve elevar a carga em São Paulo e em outros estados onde hoje as alíquotas são únicas.

A novidade faz parte da reforma tributária que acaba de ser aprovada. Apesar de o imposto ser de alçada estadual, ficou estabelecido que ele precisa ser obrigatoriamente progressivo. Os estados, contudo, terão autonomia para definir suas alíquotas desde que respeitem o teto de 8%.

Atualmente, grande parte dos estados tem alíquotas únicas de ITCMD. No caso de São Paulo, o imposto é de 4%. Em Minas Gerais, a alíquota é de 5%. No Amazonas, é de apenas 2%. Já o Rio de Janeiro possui alíquotas progressivas, variando de 4% a 8%. No Rio Grande do Sul, que muda a sigla para ITCD, ele vai de 0% a 6%.

Os consultores de family offices e tributaristas dizem que ainda não dá para saber o impacto efetivo da progressividade porque muitos estados ainda precisam aprovar suas novas alíquotas e as faixas de valores sobre os quais elas vão incidir.

A definição deve ocorrer nos próximos meses, para que, respeitando a anterioridade, a nova estrutura de cobrança comece a valer em 2025. As famílias, portanto, têm ainda algum tempo para avaliar cenários de planejamento tributário e contornar o provável aumento da carga. Mas precisam começar a avaliar as opções de possíveis transferências de bens como imóveis e participações acionárias em companhias.

“As pessoas devem se programar – e não é apenas uma questão jurídica e tributária, há um aspecto emocional envolvido,” disse Daniel Da luz, head de wealth planning da JB3 Investimentos de Bento Gonçalves. Seguindo a nossa avaliação para a área de gestão patrimonial, a carga tributária poderá ser “muito maior” e, portanto, esse deve ser um momento de reflexão e análise” para as famílias. Até porque já há propostas no Senado de elevar o teto para 16%.

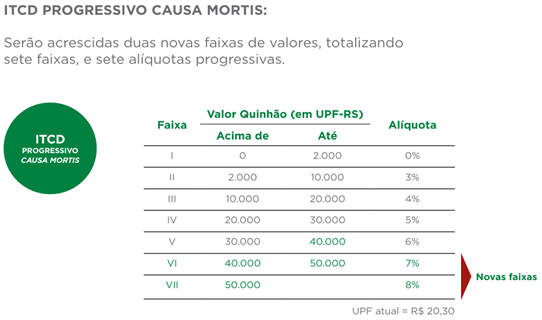

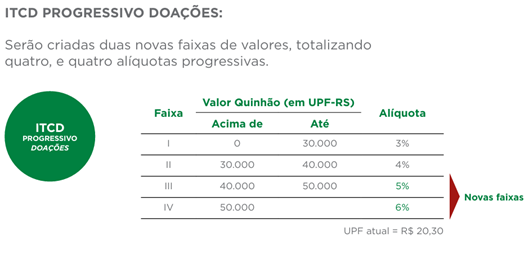

No Rio grande do Sul, já temos um projeto que foi apresentado pelo governo estadual que propões o aumento da tabela de ITCD tanto para “causa mortis” como para doações, o primeiro variando de 0 a 8% e o segundo de 0 a 6%.

Esse imposto é cobrado uma única vez, num único ano, e por bem transferido. Existem, portanto, várias opções de planejamento para reduzir o custo tributário. As famílias devem aproveitar o período antes da alteração para formar estruturas que assegurem, se possível, as alíquotas hoje vigentes.

O tributo incide sobre todos os bens de valor acima da isenção, podendo ser imóveis, recursos financeiros, automóveis ou obras de arte. Foram fechadas as brechas para não pagar o ITCMD sobre bens no exterior – como contas na Suíça e participações em empresas com sede lá fora. Os herdeiros ou donatários residentes no Brasil devem pagar o tributo no estado de seu domicílio fiscal.

Ficou estabelecido também que a cobrança, daqui para frente, será sempre feita no estado de residência da pessoa falecida, barrando a alternativa, hoje possível, de os herdeiros fazerem o inventário em estados com alíquotas menores. Não precisamos sair fazendo doações só porque o imposto vai aumentar, Mas as pessoas precisam sim avaliar o que é possível antecipar e fazer a alienação, mantendo o usufruto dos bens.